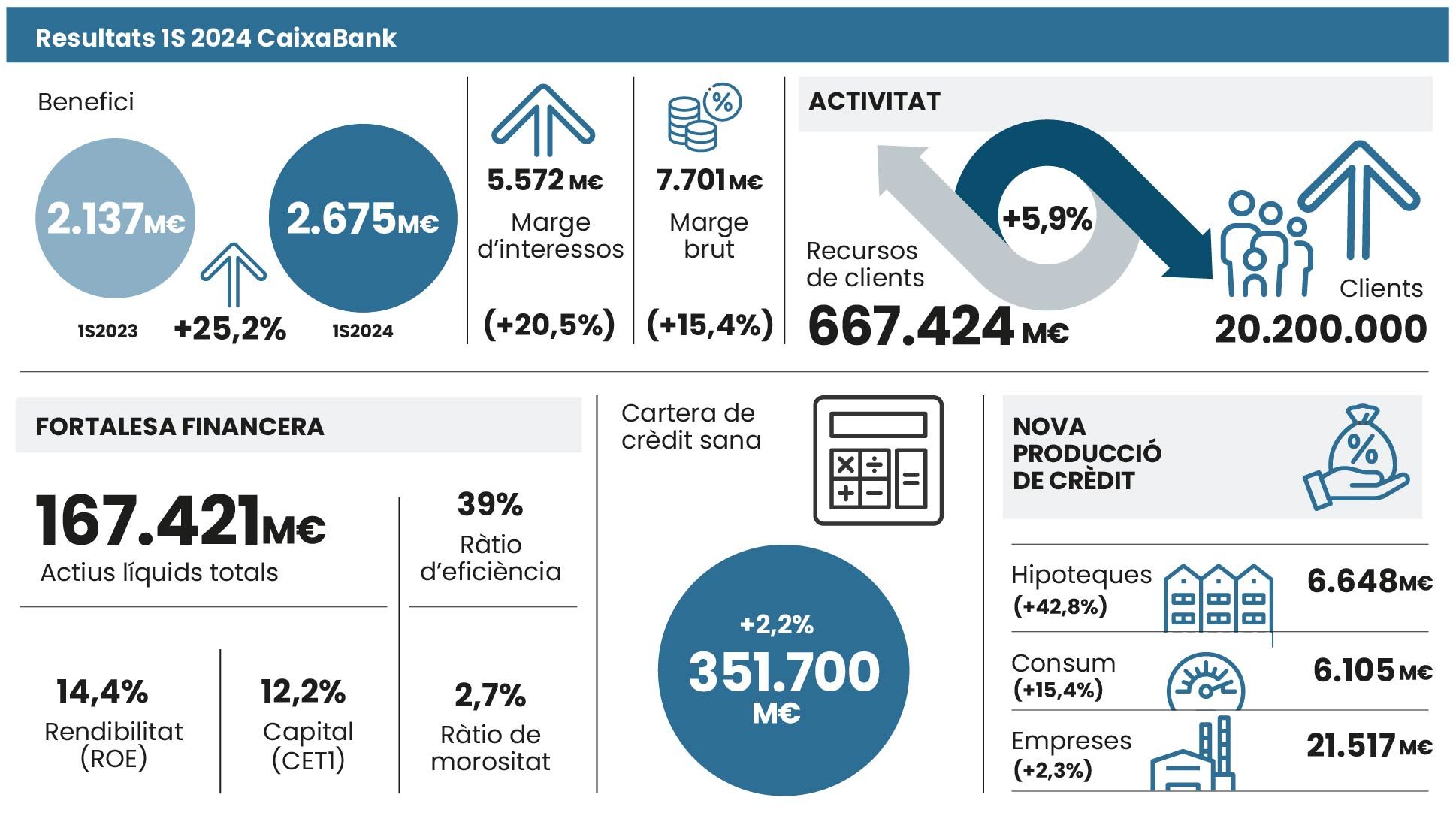

El Grup CaixaBank registra un benefici net atribuït de 2.675 milions d’euros el primer semestre del 2024, el que suposa un increment del 25,2% en comparació amb el mateix període de l’any anterior (2.137 milions), impulsat per una notable millora de l’activitat, amb creixement en crèdit i en recursos de clients. El conseller delegat de l’entitat, Gonzalo Gortázar, ha afirmat que “a CaixaBank hem tingut un primer semestre molt positiu en totes les línies de negoci, que ens ha permès continuar donant suport a l’economia i a la societat, i reforçar el nostre compromís amb una manera diferent de fer banca”.

A més, Gortázar ha subratllat que “l’increment de l’activitat ha estat una de les millors notícies dels últims sis mesos: els recursos de clients han augmentat en 37.095 milions i la cartera de crèdit sa en 7.648 milions. Aquest creixement de gairebé 45.000 milions durant el semestre ens ha portat a continuar millorant les nostres quotes de mercat i consolidar el lideratge del sector”. En aquest context, el Grup CaixaBank amplia la base de clients i ja dona servei a 20,2 milions de clients a Espanya i Portugal, a través d’una xarxa amb més de 4.100 oficines.

Creixement de recursos de clients i crèdit

Pel que fa als recursos de clients, el Grup CaixaBank tanca el juny en 667.424 milions d’euros, un 5,9% més que el desembre del 2023, impactats per l’estacionalitat habitual positiva de l’estalvi a la vista del segon trimestre. Els recursos en balanç augmenten un 5,3%, fins a 487.807, amb alces en estalvi a la vista, estalvi a termini i en els passius per contractes d’assegurances; i els actius sota gestió se situen en 172.589 milions, un 7,3% més.

Destaca també la bona evolució de les subscripcions netes de fons d’inversió, assegurances d’estalvi i plans de pensions, que durant el primer semestre arriben a 6.421 milions d’euros, un 25,9% més que el mateix període del 2023. En el cas de les assegurances de protecció, l’estoc de primes creix un 10,9% en taxa interanual.

Pel que fa al crèdit, la cartera de crèdit sa s’incrementa un 2,2% respecte del desembre del 2023, fins a arribar a 351.700 milions d’euros, amb 7.648 milions d’euros més, en un context en el qual la nova producció avança a molt bon ritme.

Així, en el cas de les hipoteques, la cartera de crèdit sa deixa de caure el segon trimestre de l’exercici essencialment gràcies a la recuperació de la nova producció durant l’any, tot i que en el conjunt del primer semestre manté una caiguda del 0,4%. En canvi, en consum la cartera creix un 4,4% els sis primers mesos de l’any i la d’empreses ho fa un 2,3%.

En el cas dels préstecs per a adquisició d’habitatge, la nova producció creix un 42,8% respecte dels primers sis mesos de l’any passat

Durant el semestre es registra una bona evolució de la nova producció en tots els segments. En el cas dels préstecs per a adquisició d’habitatge, la nova producció creix un 42,8% respecte dels primers sis mesos de l’any passat, amb 6.648 milions d’euros. Del total concedit en hipoteques, dos terços van correspondre a préstecs a tipus fix, fórmula que permet als clients saber des del primer moment quant pagaran cada mes durant tota la vida del crèdit sense estar subjectes a les fluctuacions dels tipus d’interès.

En crèdit al consum, es van concedir 6.105 milions d’euros entre el gener i el juny, un 15,4% més que el mateix període de l’any anterior. En empreses, la quantia puja a 21.517 milions (+2,3%), amb més de 89.000 operacions de finançament a pimes durant el primer semestre, un 28% superior al mateix període del 2023.

Evolució positiva de tots els marges del compte de resultats

Entre el gener i el juny del 2024, el compte de resultats de CaixaBank reflecteix la millora de l’activitat en un entorn de dinamisme econòmic i de l’estabilització de tipus d’interès, amb una intensa dinàmica comercial que permet un avenç de la rendibilitat sobre fons propis (ROE) fins a arribar al 14,4% al tancament d’un semestre en què, a més, la ràtio d’eficiència torna a millorar fins a situar-se en el 39%.

El marge d’interessos se situa en 5.572 milions d’euros el primer semestre, un 20,5% més que el mateix període de l’any anterior

El marge d’interessos se situa en 5.572 milions d’euros el primer semestre, un 20,5% més que el mateix període de l’any anterior; i els ingressos per serveis (gestió patrimonial, assegurances de protecció i comissions bancàries) creixen un 4,4%, fins als 2.449 milions. En concret, els ingressos per gestió patrimonial (+12,7%) pugen per l’increment de volums i per la intensa activitat comercial, i els ingressos per assegurances de protecció també augmenten (+11,2%), mentre que les comissions bancàries disminueixen un 4,9% durant la primera meitat de l’exercici.

D’altra banda, el creixement del marge brut un 15,4% (fins a 7.701 milions d’euros), superior al de les despeses d’administració i amortització recurrents (+4,6%, amb 3.028 milions), permet el creixement del marge d’explotació un 23,8% (fins a 4.673 milions).

Fortalesa financera, gestió prudent del risc i liquiditat òptima

El Grup CaixaBank manté un trimestre més la fortalesa financera, amb una millora de la qualitat creditícia, una gestió del risc activa i prudent, la reducció dels dubtosos i uns nivells òptims de liquiditat i capital que li permet complir el compromís de donar suport a famílies i empreses.

En la gestió del risc, el saldo de dubtosos cau lleugerament durant el semestre fins a 10.466 milions d’euros i la ràtio de morositat se situa en el 2,7%, en línia amb la dada del desembre. A més, els fons per a insolvències (7.301 milions d’euros) permeten una ràtio de cobertura del 70%. Pel que fa al cost del risc (darrers 12 mesos), es manté en el 0,29% amb què va tancar el primer trimestre.

Una altra de les fortaleses de CaixaBank és la còmoda posició de liquiditat, amb uns actius líquids totals que han crescut en 7.217 milions en sis mesos fins a situar-se en 167.421 milions d’euros, i amb una Liquidity Coverage Ratio (LCR) el 30 de juny del 218%, més del doble del mínim regulatori requerit del 100%.

A tot això, s’hi afegeix una sòlida posició de capital. A finals de juny, la ràtio Common Equity Tier 1 (CET1) se situa en el 12,2%, un cop descomptat l’impacte extraordinari del tercer programa de recompra d’accions finalitzat el maig per 500 milions d’euros (-22 punts bàsics) i del quart programa anunciat el juliol per 500 milions més (-22 punts bàsics), ambdós emmarcats en el Pla Estratègic 2022-2024. Entre el gener i el juny, CaixaBank ha aconseguit generar de manera orgànica 101 punts bàsics de capital. Mentrestant, la previsió de dividend amb càrrec a l’exercici (payout del 60%) i el pagament del cupó AT1 han restat 75 punts bàsics.

Reforç del compromís amb la societat, les famílies i les empreses

La meitat dels dividends que distribueix el banc reverteixen a la societat a través de la Fundació ”la Caixa” i el FROB. En aquest sentit, el Consell d’Administració va aprovar el febrer passat el pla de dividends per a l’exercici 2024, que consisteix en una distribució en efectiu d’entre el 50% i el 60% del benefici net consolidat, que s’abona mitjançant dos pagaments en efectiu: un dividend a compte que s’abonarà el mes de novembre vinent, per un import d’entre el 30% i el 40% del benefici net consolidat corresponent al primer semestre d’enguany, i un dividend complementari que s’abonarà l’abril del 2025, subjecte a l’aprovació final per part de la Junta General d’Accionistes. D’acord amb el resultat del primer semestre del 2024 i l’objectiu de payout per al dividend a compte, l’import mínim per repartir per aquest concepte se situaria al voltant de 800 milions d’euros. L’acord pertinent del Consell d’Administració i l’import final d’aquest dividend a compte es definirà a l’octubre.

La meitat dels dividends que distribueix el banc reverteixen a la societat a través de la Fundació ”la Caixa” i el FROB

Entre les prioritats de l’entitat hi ha la inclusió financera, amb presència a 3.149 municipis amb sucursals, oficines mòbils o caixers, a més de comptar amb 382.000 clients amb comptes socials o bàsics.

CaixaBank també té el ferm compromís d’impulsar solucions amb impacte social, de manera que uns 46.000 clients amb dificultats s’han beneficiat d’acords de pagament, refinançaments o de les mesures incloses en el Codi de Bones Practiques hipotecàries des que va començar la pujada de tipus d’interès. A això s’hi afegeix que l’entitat disposa d’uns 10.000 habitatges socials.

D’altra banda, gairebé 16.600 voluntaris de totes les regions d’Espanya van participar al maig a la segona edició del Mes Social de CaixaBank, una iniciativa l’objectiu de la qual és acostar i fomentar la pràctica del voluntariat entre els empleats de l’entitat i els familiars, els clients i la societat en general, amb accions centrades en l’acompanyament, l’educació, el medi ambient, la digitalització, la cultura o l’esport.

En l’àmbit de l’educació, més de 7.300 estudiants s’han beneficiat els últims 12 mesos dels programes de CaixaBank Dualitza per fomentar la formació professional dual; i en el seu compromís amb el medi ambient, l’entitat ha assolit de manera anticipada, i ja l’ha superat, l’objectiu que es recull al Pla Estratègic 2022-2024 de mobilitzar 64.000 milions d’euros en finances sostenibles, amb una xifra que ha tancat el juny amb 67.157 milions.