La multinacional Puig se estrenará en la bolsa este viernes a un precio de 24,5 euros por acción, cifra que implica una capitalización bursátil de 13.920 millones de euros y la salida más grande al mercado bursátil europeo del año. La empresa catalana cotizará en las bolsas de valores de Barcelona, Madrid, Bilbao y Valencia. A las 12.00 horas de este viernes habrá la tradicional ceremonia del toque de campana en la capital catalana. La previsión con que trabaja la compañía de fragancias y cosmética es que la familia conservará el 71,7% de los derechos económicos de la sociedad y el 92,5% de los derechos de voto.

La operación, dirigida a inversores institucionales, consiste en una oferta pública de suscripción de 51 millones de nuevas acciones clase B, con menos derechos, y una oferta pública de venta de acciones de la familia Puig. En el primer tramo, la firma busca captar aproximadamente 1.250 millones de euros que se usarán para objetivos corporativos, como por ejemplo, la refinanciación de las adquisiciones de las marcas Byredo o Charlotte Tilbury y continuar con la estrategia de crecimiento de cartera.

La operación, dirigida a inversores institucionales, consiste en una oferta pública de suscripción de 51 millones de nuevas acciones clase B

Además de las nuevas acciones, se han adjudicado 55,5 millones de acciones secundarias por parte del accionista mayoritario, controlado por Exea, la sociedad patrimonial de la familia Puig, por un total de 1.360 millones de euros. La compañía detalla que la opción de sobre-adjudicación de hasta el 15% de la oferta -390 millones podrá ser ejercida por Goldman Sachs Bank Europe hasta el 1 de junio.

La bolsa espanyola no veía un debut de esta magnitud desde el salto de Aena en 2015. La empresa saldrá al parqué como candidata a entrar al Ibex 35.

110 años de historia

Con 110 años de historia y sede en Barcelona, Puig es una compañía global del sector de la belleza con una cartera de marcas de moda y belleza, cómo Paco Rabanne, Carolina Herrera o Jean Paul Gaultier. En 2023 registró una cifra récord de ventas netas de 4.304 millones de euros, cosa que representa un incremento del 19% respecto al 2022. El beneficio neto se elevó hasta los 465 millones de euros (+16%). La empresa controla 17 marcas y opera en 32 países. El año pasado, el 95% de los ingresos eran de marcas que eran totales o mayoritariamente bajo el control de Puig.

Competir mejor

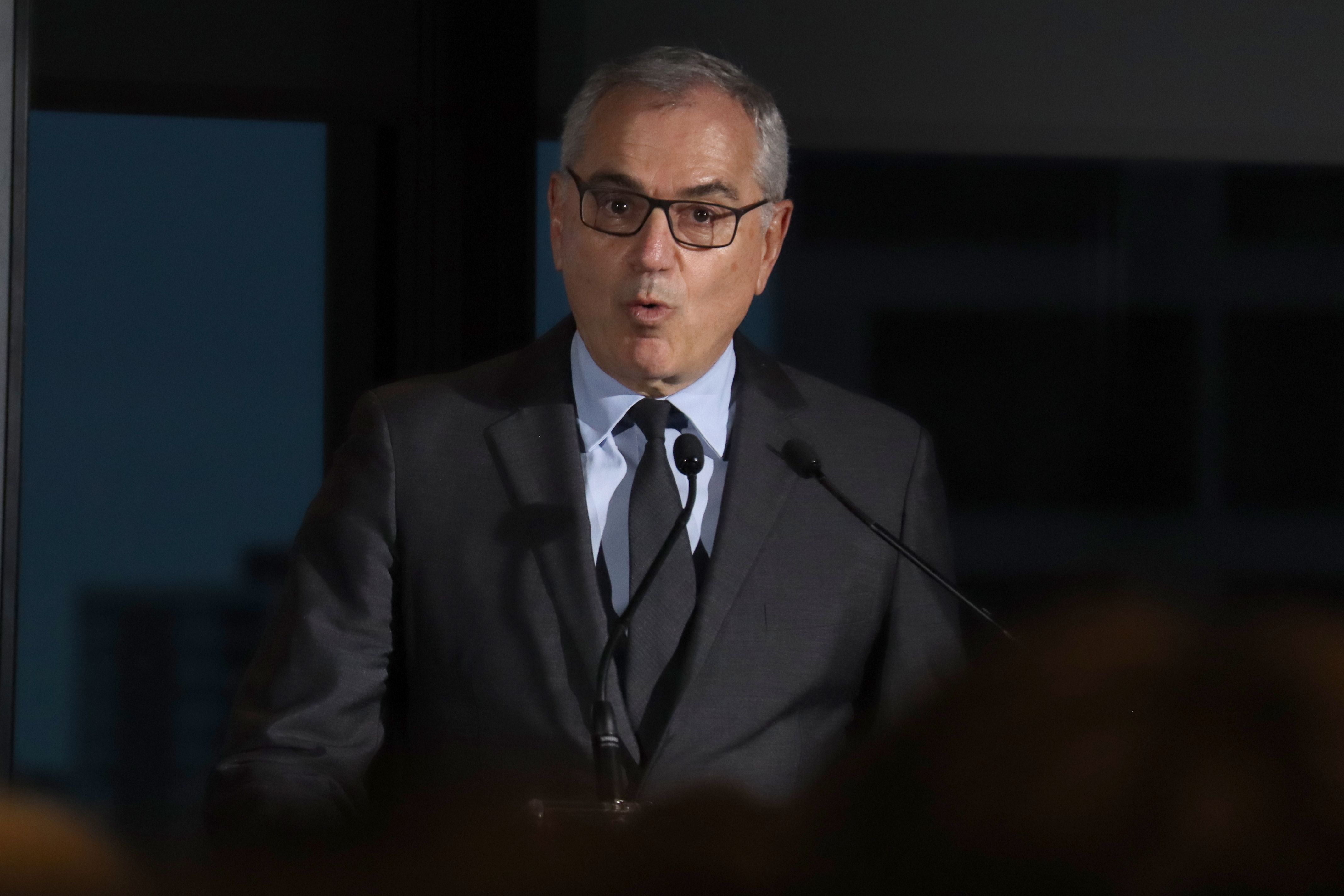

En el momento de anunciar la decisión, el presidente ejecutivo, Marc Puig, defendió el "paso decisivo" que representa la salida a bolsa, explicando que "es importante que toda empresa familiar cuente con controles y equilibrios adecuados, especialmente en las transiciones generacionales". "Creemos que el equilibrio de ser una compañía familiar que a la vez está sujeta a la responsabilidad del mercado nos permitirá competir mejor (...). Además, creemos que convertirnos en una compañía cotizada alineará nuestra estructura corporativa con la de las mejores compañías familiares del sector de belleza 'prémium' a escala mundial", añadió.

Inversión de CriteriaCaixa

Después de anunciar la salida a bolsa, el grupo ha constatado la "importante demanda" por parte de inversores institucionales cuando se abrió el libro de órdenes, que se cerró el 30 de abril.

Precisamente, CriteriaCaixa anunció que entraría en el capital de la firma cosmética aprovechando la salida a bolsa. En concreto, el hòlding que gestiona el patrimonio empresarial de la Fundación "la Caixa", ha comprometido una inversión de 425 millones de euros para comprar el 3,05% de las acciones de Puig Brands SA.